Wie es der Titel definiert, so geht es bei der mittelund langfristigen steuerlichen Optimierung von Jahresabschlüssen nicht um die Minimierung, sondern um eine möglichst optimale Berücksichtigung der schwankenden Ergebnisse im Geschäft, aber auch beim privaten Einkommen. Einmalige Ausreisser, sowohl im positiven als auch im negativen Bereich, können durch geschickte Planung und Umsetzung steuerlich optimal gestaltet werden.

Optimierung des Jahresabschlusses der Gesellschaft

Die Gestaltung des Jahresabschlusses soll auf das dauernde Gedeihen der Firma ausgerichtet sein. Das Obligationenrecht und auch das Steuerrecht lassen verschiedene Möglichkeiten zu, um stille Reserven zu bilden, die in weniger guten Jahren wieder aufgelöst werden können. So schwankt das Jahresergebnis weniger, die Dividendenpolitik kann auf Jahre hinaus stabil gestaltet werden.

Auf den offenen Debitorenposten per Ende Jahr darf je nach Kanton 5% oder 10% als Delkredererückstellung verbucht werden, um allfällige Zahlungsausfälle im neuen Jahr abzudecken. Bei der Bewertung der Warenvorräte darf der sogenannte Warendrittel gebildet werden. D. h., der effektive Wert des Lagers darf zu lediglich zwei Dritteln in die Bilanz eingesetzt werden. Ein Drittel verbleibt als stille Reserve und ist in den Büchern nicht ersichtlich. Bei den Sachanlagen darf degressiv abgeschrieben werden. Es wird dabei jährlich der gleiche Abschreibungssatz in Prozent angewendet. Die Berechnungsbasis ist der Restwert der Position. Schaffe ich einen IT-Server für CHF 30000 an, so darf ich jedes Jahr 40% vom Restwert abschreiben. Im ersten Jahr CHF 12000. Im zweiten Jahr 40% vom Restwert von CHF 18 000, also CHF 7200, und so weiter. Dies ermöglicht eine konservative Bilanzierung, indem das Anlagegut nach der Anschaffung stärker abgeschrieben werden kann als in den Folgejahren. Es gibt auch Optimierungsmöglichkeiten in den Rückstellungen. Für Baufirmen werden 1% bis 2% Garantierückstellungen vom Umsatz pauschal zugelassen, da in diesen Branchen laufend damit gerechnet werden muss, dass Garantieund Nacharbeiten ohne entsprechende Bezahlung geleistet werden müssen. Schliesslich kann auch bei der Pensionskasse Steueroptimierung betrieben werden. So kann in guten Jahren zusätzlich zu den Jahresbeiträgen in eine Arbeitgeberbeitragsreserve einbezahlt werden. Diese darf höchstens das Fünffache der jährlichen Arbeitgeberbeiträge umfassen. Gerade in den vergangenen Corona-Zeiten haben etliche Firmen dann von diesen Reserven profitieren können, indem sie diese Reserven durch Verrechnung mit den Arbeitgeberbeiträgen wieder aufgelöst haben.

Planung der Lohnbezüge und allfälliger Gewinnbeteiligungen

In Familienbetrieben oder Gesellschaften mit wenigen, mitarbeitenden Aktionären können die Lohnbezüge der Aktionäre ergebnisabhängig gestaltet werden. So können Gewinnbeteiligungen ergebnisabhängig gestaltet werden, was den steuerbaren Gewinn der Firma senkt. Selbstverständlich sind auch hier die Rahmenbedingungen der AHV-Gesetze etc. zu beachten.

Zudem denkt der Patron auch an seine Mitarbeiter und lässt in sehr guten Jahren seine Belegschaft auch am Ergebnis teilhaben. Wichtigste Voraussetzung dazu ist aber, dass die Gesellschaft selbst stabil dasteht und solide finanziert bleibt. Es nützen ausgeklügelte Beteiligungsprogramme nichts, wenn die Zukunft der Firma dadurch auf dem Spiel steht.

Über Jahre stabile Dividende

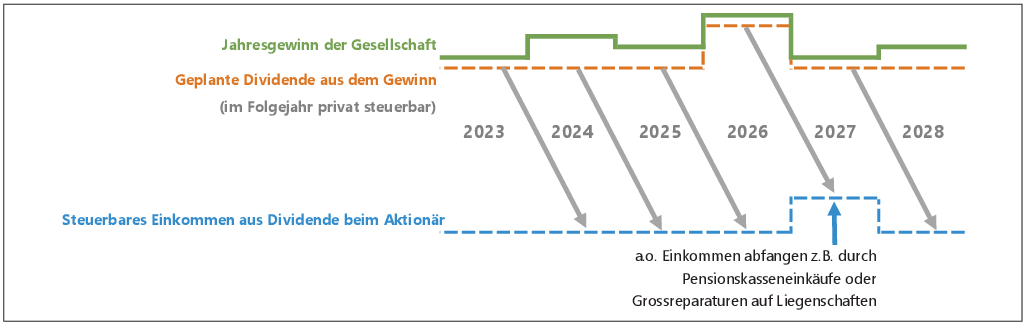

In vielen Betrieben sieht man, dass die Dividendenpolitik über die Jahre meist stabil gehalten wird. Ein Teil des Jahresgewinnes wird als Gewinnvortrag in der Firma einbehalten. Die Dividende wird an manchen Orten jährlich gleich hoch ausgeschüttet. Das hat auch den Vorteil, dass die private Steuerbelastung auf diesen Dividendenerträgen stabil bleibt.

Einmalige Sonderereignisse geschäftlich und privat

In der Firma können einmalige Ereignisse zu besonders hohen Gewinnen führen. Verkauft man eine Liegenschaft oder eine Beteiligung, die mit einem tieferen Buchwert in der Bilanz stand, resultiert ein entsprechender Gewinn. Wenn die üblichen Gestaltungsmöglichkeiten zur Senkung dieses Sondergewinns ausgeschöpft sind, «muss»> der Gewinn ausgewiesen und auf Firmenebeneversteuert werden. Schüttet man diesen Sondergewinn in Form einer höheren Dividende aus, so haben die Aktionäre in der privaten Steuererklärung die Möglichkeit, ebenfalls durch einmalige Positionen diesen Einkommenssprung steuerlich zu kompensieren.

Gängige Ideen dazu sind die ausserordentliche Einzahlung in die eigene Pensionskasse (Einkauf fehlender Beitragsjahre) oder die Durchführung von Grossreparaturen und Unterhaltsarbeiten an privat gehaltenen Liegenschaften. In der Grafik ist dargestellt, dass der einmalige, hohe Gewinn im Jahr 2026 mittels Dividende privat erst 2027 zu versteuern ist. Damit haben die Aktionäre zeitlichen Vorlauf, um private Massnahmen zu ergreifen, um solche Einkommenssprünge steuerlich optimal zu reduzieren. Achten Sie darauf, dass sie privat keine Einkommen unter Null generieren, wenn zu viele Massnahmen eingeleitet werden. Der Privatmann kennt im Gegensatz zur Gesellschaft keine steuerliche Verlustverrechnung. Privat können steuerliche "Verluste" in den Folgenjahren nicht vom steuerbaren Einkommen abgezogen werden.

AUTOREN

Thomas Keel

Betriebsökonom HWV, dipl. Wirtschaftsprüfer, Senior Partner

Keel+Partner AG

9001 St. Gallen

Christian Zanettin

lic. oec. HSG, dipl. Wirtschaftsprüfer Partner

Keel+Partner AG

9001 St. Gallen